三重滤网交易系统

三重滤网交易系统(Triple Screen Trading System)by Dr. Alexander Elder

20世纪80年代,亚历山大.埃尔德开发了一套三重滤网交易系统,1986年第一次在《期货》杂志上发表。其后在作者的著作《以交易为生》中有过相应的介绍。现在,针对当前的交易情况,我再次对其进行回顾,供大家参考。

在介绍上述系统之前,我们首先要弄明白几个问题,即什么是交易系统?交易规律、交易系统以及交易手段之间有什么区别?

所谓交易规律是一种宏观的、具有哲学思维的交易理念。例如:

-

顺势交易之时,你应该——在升势做多,在降势做空;

-

或者,在某种金融工具被低估之时买入;

-

抑或是在历史性的支撑位附近做多、在关键的阻力位附近做空等。

而所谓交易系统是指,按照客观交易规律实施交易行为的一系列指导性原则。例如:

-

如果我们按照相关的行情与趋势进行交易,那么当周线图之上的移动平均线上指,系统就会给出做多的信号;

-

而当日线图上的均线下指,系统就会给出做空的提示。

-

还有,当周线图上的MACD柱形图向上倾斜时,系统也会给出做多的信号。

所谓交易手段是一种与进场和离场相关的特定的交易原则。例如:

-

系统给出买入的信号,根据即时交易手段的提示,我们要在相关产品价格超过前日高点时买入;

-

或者当价格在当日创下新低,但其价位距离相关的价格高点不远,这时,我们所应采取的交易手段还是做多。

三重滤网系统的理念是,在不同时间结构之下,运用追踪趋势指标与震荡指标对相关金融工具进行分析。

根据此类系统的运行规律,

-

我们需要参照长期行情走势图上的追踪趋势指标做出买入或者卖出的战略性决策;

-

同时,我们还要参看短期价格走势图表上的震荡指标做出进场或离场的战术性调整。

究其根本,原始的交易规律从来没有发生改变,但是,精确遴选技术分析指标的相关系统以及相应的交易手段却处于不断变革与进化的过程之中。

三重滤网系统利用电脑屏幕的三层界面对每一种交易工具进行验证与检测,其中,每一层滤网都包含了各种不同的时间跨度与技术指标。

此类系统可能会将一些看起来非常有吸引力的金融产品过滤出去,同时为交易者提供更加谨慎的交易方法。

在详细介绍该系统运行过程之前,我们需要对一些问题有一定的认识。

一、不同指标检测结果相互冲突的问题分析

技术指标相对于价格图表来说,能够更加客观地反映价格走势的变化,同时对判明行情的反转有一定的帮助,而你对相关参数所做的任何修改都会对各种信号的出现产生一定的影响。你要切记:不要将你个人的喜好加诸指标系统,使之显现出偏向性的感情色彩。

我们可以把各种技术指标分为三类:

第一类是追踪趋势指标,或者称之为“顺势指标”,如移动平均线、平滑异同移动平均线、定向指标等。这些指标随着市场行情的升降而升降,同时当行情在一定范围内波动时,此类指标也同样进行横盘的调整。

第二类指标被称之为震荡指标,或摆荡指标,如产品价格通道、强力指标、随机指标、埃尔德线等。此类指标主要用于判明相关金融工具是否处于超卖或超买的状态,捕捉相关价格在升势和降势当中的反转行情。

第三类指标是综合指标,主要包括看涨共识、交易者的态度、新高与新低指标等。其主要作用是判明市场交易群体的情绪变化,把握相关市场行情升降的总体趋势。

不同类型的指标有时给出的交易信号是相互矛盾的。例如: 顺势指标显示价格上升,因此提示我们做多,而摆荡指标却显示相关市场处于超买的状态,提示我们要做空。 这样一来,我们很容易采信自己所希望得到的指标信号,从而掉入陷阱不能自拔。

因此,要想成为一名合格的交易者,就必须建立一套完善的交易系统,将所有不同类型的技术指标纳入其中,同时妥善处理不同指标的交易信号相互冲突的问题。

二、不同时间跨度之间相互矛盾的问题浅析

依靠某一个技术指标真的能完全捕捉某一只股票在某一天的升降行情吗? 还有,相关的移动平均线在周线图上呈现上升的态势,给出买入的信号;而其在日线图上却显示出下跌的态势,给出卖出的信号, 那我们应该相信哪一个提示呢?

一些没有经验的交易者喜欢参看比较明显易懂的技术指标,他们只在一种时间跨度下,大多是参看日线图,运用相关指标进行分析,而对于其他的时间跨度往往采取忽略的态度。 如此一来,日线图上的行情走势一旦为周线图所吞噬,或者为小时图上的短期价格跳动所突破,并由此引发价格上下震荡,那么你将如何应对呢?

一些参看日线图做单而赔钱的交易者经常想:如果能够利用一些更加活跃的数据,做一些“快单”,情况可能会好一些。 但是,如果你依据日线图做单赚不到钱,那么电脑屏幕上快速跳跃的各种数据只会使你“输”得更惨。

交易者之所以失败,并不是因为他们选择的数据变化过慢,只是由于他们的决策过程太过混乱。要想解决不同时间跨度相互冲突的问题,你不应对相关产品的行情波动太过关注;你要高屋建瓴,从宏观的角度做出战略性决策,同时辨明当前市场行情是牛市还是熊市;然后,你要贴近相应的市场,寻找入市及离场的价格点位,这就是三重滤网系统的精髓之所在。

那么,如何判明长期和短期的时间跨度呢?三重滤网系统没有用生硬的词汇加以定义,而是利用各种时间跨度之间的相互关联进行判断。 具体地说:在初始时刻,你要选择一个自己最为熟悉的时间跨度作为调解性的中介——如果你喜欢依据日线图做单,那你就把日线图上的时间结构作为中介。

三重滤网系统将充当中介的时间结构乘以因子“5”定义为长期结构。如果你的中介时间跨度居于日线图之上,那么长期时间跨度则位于周线图上。在选择你最为熟悉的时间结构作为中介之后,你要迅速向更高一级维度收敛,进入长期时间跨度所在的图表之中,据此制定你的战略性决策;然后,返回中介结构,寻找进场和离场的点位。

一言以蔽之,三重滤网系统的核心理念就是,利用长期的时间跨度决定你是做多还是做空;然后,贴近市场,运用短期的时间跨度进行进场和离场战术调整。

三、三重滤网系统的运行原则

三重滤网系统是为了解决各类技术指标与时间跨度的检测结果相互冲突所引发的矛盾而开发的:

-

它通过长期的图表、依据顺势指标,制定战略性的交易决策,从而形成第一层滤网;

-

同时,本系统在起中介作用的时间跨度项下,根据相应图表上的信息,依据摆荡指标的提示,做出进场和离场的战术性调整,从而形成第二层滤网;

-

最后,第三层滤网按照中介时间结构项下的图表以及短期图表的相关指示,提供几种植入买单或卖单的方法供我们参考。

其具体的理论方法如下:

-

首先,选择你最为擅长的时间跨度,依据其项下的图表开展相关的工作,而此类图表被称为中介图表。

-

然后,将中介图表的时间跨度乘以5,就此进入长期时间跨度项下,运用顺势指标,根据长期图表之上的变化,做出买入、卖出或者观望的战略性决策。

-

如果长期图表给出做多的提示,你要返回中介图表,依据摆荡指标,根据长期趋势所显示的方向,确定进场和离场的点位。

-

最后,在根据短期图表的变化植入订单之前,先行设置止损与止盈的点位,如果有需要的话,你要进一步核对、修正进场和离场的价格点位。

下面,我们就分别对每一层滤网都进行详细的分析:

1.第一层滤网

如果你选择日线图上的时间跨度作为中介,那你就要迅速进入更高一级维度的时间跨度,即查看周线图上的信息——注意:此时不要浏览相关的日线图,免得受其影响。

在长期时间跨度的图表之上,我们要运用顺势指标做出买入、卖出或者观望的战略性交易决策。 现在我个人更倾向于将周线图上的指数平滑平均线作为顺势指标来分析相关行情的长期走势—— 当指数均线上扬,那它就展示出一轮上涨的行情,从而提示我们做多或者观望; 反之,当指数均线下指,那它显示的是一波下跌的行情,从而提示我们做空或者观望。 我一般采用26周的指数平滑平均线来研究半年之内的行情与走势。

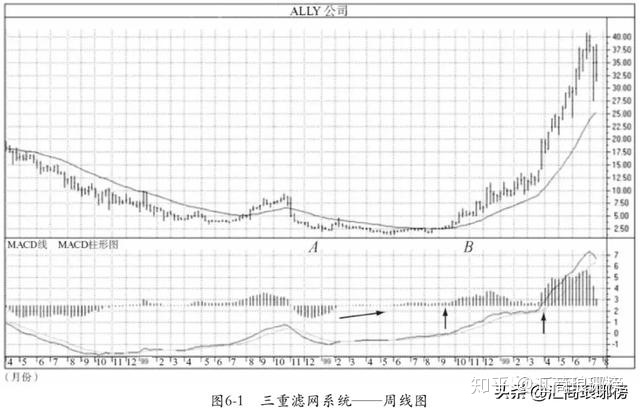

如图所示,如何运用三重滤网系统对此种行情加以识别呢?

处于A点和B点之间的形态被称为“杯形底”——在此状态之下,股价的升跌幅度、相关的交易量都不是很大。而此时,相应的MACD柱形图却呈现底背离的态势,而此种形态在周线图上是很少见的。同时在A区域,相关股价创下一个新低,但与此杯形底相对应的柱形图中的条形线却没有位于零线以下,第一个垂直的箭头所指向的点位显示出MACD柱形图的走势向上,果然,几个星期以后,周线图上的指数均线也开始调头上扬,自此,指数均线和柱形图两项指标同时向上倾斜,ALLY公司的股票于是变得炙手可热。此时,你要返回日线图寻找切入的点位进场做多。注意:在第二个垂直的箭头所指之处,指数均线和柱形图的方向一致,共同上指,几个星期以后,ALLY公司的股票价格向上翻了一倍。自此,该只股票的一轮清晰、稳健、上升的行情走势在周线图上展示出来,它告诉我们此刻只能做多这只股票。

图的右端显示:在周线图上,指数均线显示升势尚在,但相关股价的波动幅度加大,一个很容易判明的上涨行情已经结束,而且MACD柱形图与指数均线正在形成反向运行趋势,预示着高波动率所带来的高风险——自此,相对比较容易判断的行情不存在了。

还有,在这一层滤网之中,我并没有放弃MACD柱形图,当相应的指数均线与柱形图的方向一致,那它们所确认的动态的趋势会更加强大,你可以将相关的订单数量放大一些;而如果MACD柱形图与相关产品价格出现背离的情况,那么这种技术分析当中最为强大的信号输出功能就会超越指数均线上的信息指示功效。

2.第二层滤网

在此层滤网中,我们要返回中介图表,运用摆荡指标,根据长期图表所指示的方向,寻找进场的点位。如果周线图上显示的趋势向上,我们要等待日线图之上的指标线下倾,且给出买入的交易信号之后进场做多,这比“追涨”安全;如果周线图的趋势向上,而日线图的指标系统给出做空的信号,那你要将信号所指的点位作为多单获利离场的目标价格,但不要做空。

如图所示:由于周线图上的升势不断提示我们做多ALLY公司的股票,那我们就需要进入日线图之上继续查看。而日线图上的指数均线也在同步上扬,这时我们的选择有: 当股价回调至日线图上的指数均线附近时做多,或者当相应的短期压力指标数值降至零线以下时买入。日线图上相关通道的上轨区存在获利平仓的目标价位。 而一个经验丰富的交易者会调整、升级他的仓内头寸,在一个新的买入信号出现时增加多单的数量,同时加强止损的管理。

在图右端,强力指标线上下不停地跳动,此种状态显示该股价的行情走势已不易判断,从中也不好赚钱了,而此时市场当中的交易人群已变得十分疯狂,相关趋势持续的可能性变得很小。 你这时需要平仓离场,关注其他升降行情比较平静的股票,但要悄悄地进行,不要为场中交易人群的情绪所干扰。

至于选择何种摆荡指标,就要看不同交易者的交易风格了。那么,具体的操作过程是怎样的呢?

(1)相对于比较保守的交易者,在第二层滤网中,他们可以选择一些比较缓慢的指标进行分析,如日线图上的MACD柱形图或随机指标等——当周线图显示向上的趋势, 你要等到日线图上MACD柱形图的条形线降至零线以下且降势放缓之时;或者等到随机指标降至低值区域参照线附近,且给出买入信号以后进场做多。

上述的保守做法在相关的行情趋势形成的初始时刻最具效果,因为此时的行情变化不会太快。随着行情运行的加速,相关产品价格的回调幅度越来越小,如果想和快速运行的趋势保持一致的步调,你就需要运用快速的摆荡指标进行相关的分析。

(2)相对于比较活跃的交易者来说,运用强力指标的2日指数均线进行分析,效果会好一些——当周线图上显示的趋势向上,而日线图上的强力指标线位于零线以下,那么所给出的就是一个买入的信号。

另外,三重滤网系统同样可以运用其他的指标进行分析。例如:第一层滤网可以运用定向系统和趋势线进行分析;第二层滤网可以运用动量指标、相对强弱指标、埃尔德线或者其他一些指标进行分析。在第二层滤网中,通过衡量、比较相关的风险及潜在的收益,我们需要确定止损和止盈的点位,从而做出进场或旁观的决断。

(3)至于设置止损的问题,我们需要明白:一个止损盘是安全的保证,它可以减少你的损失额度。

3.第三层滤网

这一层滤网主要是帮助我们确定入场的点位。

在这一层滤网当中,你要将相关行情的“破位点”或者相应价格回调所达至的点位作为切入口进场交易。当前面两层滤网给出买入的信号(包括周线图上的行情向上而日线图上的走势向下的情况),你要将前几日的价格高点作为你所提交的订单的入市价格,或者,你也可以把此预约单的价格向上拉高一个“呼值单位”,即所交易的金融工具的最小的价格波动幅度——如果我们预期某种上升的趋势将会持续,那么在价格上扬的过程中,就会出现相关行情破位的情况,此刻是植入买单的最佳时机,但是这个挂单最好不要隔夜;如果价格继续上行,突破了日前高点,那你的挂单就会自动成交,此时你不必太过关注价格在当日的变化情况,将你的订单交给你的经纪人管理就可以了。

金融工具的价格在一日之中的波动幅度可能会很大,在相关高点植入买单有可能使它的入场价位过高。而另一种方法是,在相关产品价格的平均水平之下填入你的预约单——如果你想等到价格回调至指数均线附近时入场,那你要计算相应的指数平滑平均线于次日将会达到一个什么样的水平,然后植入你的多单;或者,你可以运用“安全区域指标”来估算相关行情会在前几日价格低点以下将会再向下倾斜多少点,并以之作为你植入的预约单的价格。

在相关行情向上突破以后做多的优点是可以追踪趋势。缺点是:入场价格过高,距离止损点太远;在价格运行的底部做多可以拿到更加便宜的订单,距离止损点也不远,但是面临行情反转的风险,因此,行情破位之后入场更安全一些,但是收益较少;在价格底部进场风险大一些,但是利润可观。所以,究竟采取哪一种入场方式要根据市场的实际情况而定。

还有一种入场的方法,就是利用实时的数据发现入场的点位。例如:当系统给出买入的信号,你可以按照实时的数据进场做多——你可以在开盘后的15~30分钟的时间里,发现相应的价格波动区间,从而锁定破位点,当价格向上突破以后,或者通过技术分析从日内的柱形图中找到相关信息,那你就可以进场做多了,你也可以运用实时的图表信息和技术分析手段,根据价格的日内变动情况,决定买入点。

利用实时的图表寻找买卖的信号和在日线图之上发现相关信息是一样的,只是实时数据的变化速度较快而已。注意:如果你是依据周线图和日线图的指示入场,你也要根据它们的信号离场。一旦你采信了实时图表的信号入场,切莫根据日内的数据指标离场——因为你入场的基础信息来自于上面两层的滤网系统,所以你需要持仓几日,希望你不要为日内的价格变化所干扰而分心。

来源:本文来源网络。